भारतीय रिज़र्व बैंक (RBI), भारतीय वित्तीय प्रणाली के एक महत्त्वपूर्ण स्तम्भ के रूप में कार्य करता है। देश की आर्थिक और वित्तीय स्थिरता के संरक्षक के रूप में भारतीय रिज़र्व बैंक द्वारा भारत के आर्थिक विकास और पूरे बैंकिंग क्षेत्र के सुचारू कामकाज में महत्त्वपूर्ण भूमिका निभाई जाती है। NEXT IAS के इस लेख का उद्देश्य भारतीय रिज़र्व बैंक (RBI), इसकी उत्पत्ति, विकास, संरचना, कार्यों और संबंधित तथ्यों के बारे में विस्तार से समझाना है।

भारतीय रिज़र्व बैंक (RBI) के बारे में

- भारतीय रिज़र्व बैंक, भारत का केंद्रीय बैंक है, जोकि भारतीय वित्तीय प्रणाली में शीर्ष निकाय है।

- यह वित्त मंत्रालय के अधीन है।

- यह एक नियामक निकाय के रूप में कार्य करता है, जो भारतीय बैंकिंग प्रणाली के नियमन के साथ-साथ भारतीय अर्थव्यवस्था में मुद्रा आपूर्ति को नियंत्रित करने, जारी करने और बनाए रखने के लिए उत्तरदायी है।

भारतीय रिज़र्व बैंक (RBI) के उद्देश्य

इसके कुछ प्रमुख उद्देश्यों को निम्न प्रकार से देखा जा सकता है:

- बैंक नोटों को जारी करने को विनियमित करना।

- मौद्रिक स्थिरता नियंत्रित करने के लिए मुद्रा भंडारण बनाए रखना और

- देश की ऋण और मुद्रा प्रणाली को राष्ट्र के लाभ के लिए संचालित करना।

- विकास के उद्देश्य को ध्यान में रखते हुए मूल्य स्थिरता बनाए रखना।

भारतीय रिज़र्व बैंक (RBI) का इतिहास

भारतीय रिज़र्व बैंक की स्थापना प्रथम विश्व युद्ध के बाद उत्पन्न हुए आर्थिक संकट से निपटने के लिए की गई थी। भारतीय रिज़र्व बैंक (RBI) की उत्पत्ति और विकास की समयरेखा को इस प्रकार देखा जा सकता है:

| वर्ष | घटना |

|---|---|

| 1926 | 1926 के भारतीय मुद्रा और वित्त पर रॉयल कमीशन, जिसे हिल्टन यंग आयोग के नाम से भी जाना जाता है, ने भारत के लिए एक केंद्रीय बैंक स्थापित करने की सिफारिश की। |

| 1934 | केंद्रीय विधान सभा ने सिफारिश को स्वीकार कर लिया और रिज़र्व बैंक ऑफ़ इंडिया अधिनियम, 1934 पारित किया, जो बैंक के कामकाज के लिए वैधानिक आधार प्रदान करता है। |

| 1935 | RBI अधिनियम के प्रावधान के अनुसार, RBI की स्थापना कलकत्ता में हुई थी और 1 अप्रैल 1935 को इसका परिचालन शुरू हुआ था। |

| 1937 | 1937 में, RBI को स्थायी रूप से कलकत्ता से मुंबई स्थानांतरित कर दिया गया, जहाँ इसका वर्तमान केंद्रीय कार्यालय स्थित है। |

| 1949 | 1949 में, RBI, जो अब तक निजी हितधारकों के पास था, का राष्ट्रीयकरण कर दिया गया। |

नोट: भारत पहला ब्रिटिश उपनिवेश था जिसका अपना केंद्रीय बैंक था।

भारतीय रिज़र्व बैंक (RBI) का राष्ट्रीयकरण

वर्ष 1935 में स्थापित भारतीय रिज़र्व बैंक (RBI) प्रारम्भ में एक निजी स्वामित्व वाली इकाई थी, अर्थात् RBI की शेयर पूँजी निजी व्यक्तियों और संस्थानों के स्वामित्व वाले शेयरों में विभाजित थी।

यद्यपि, बाद में, भारत सरकार ने 1948 का भारतीय रिज़र्व बैंक (सार्वजनिक स्वामित्व में स्थानांतरण) अधिनियम पारित किया। इसके प्रावधानों के अनुसार, भारतीय रिज़र्व बैंक का स्वामित्व निजी संस्थाओं से सरकार को हस्तांतरित कर दिया गया। इसे ‘RBI का राष्ट्रीयकरण’ कहा जाता है, जिसने इसे निजी स्वामित्व वाली संस्था से पूर्णतः सरकारी स्वामित्व वाली संस्था में परिवर्तित कर दिया।

वर्ष 1949 में राष्ट्रीयकरण के बाद, यह भारत के केंद्रीय बैंक के रूप में उभरा और अब तकनीकी रूप से यह एक ‘बैंक’ नहीं रह गया।

भारतीय रिज़र्व बैंक की शाखाएँ और कार्यालय

भारतीय रिज़र्व बैंक की विभिन्न शाखाओं और कार्यालयों को पदानुक्रमिक रूप से इस प्रकार देखा जा सकता है:

भारतीय रिज़र्व बैंक का केंद्रीय कार्यालय

भारतीय रिज़र्व बैंक का केंद्रीय कार्यालय, RBI का मुख्य कार्यालय और मुख्यालय है। यह वह कार्यालय है जहाँ RBI गवर्नर बैठते हैं और जहाँ से पूरे RBI संगठन को नियंत्रित किया जाता है।

भारतीय रिज़र्व बैंक के क्षेत्रीय कार्यालय

भारतीय रिज़र्व बैंक के 4 क्षेत्रीय कार्यालय है, जो निम्न स्थानों पर स्थित हैं:

- कोलकाता – पूर्वी क्षेत्र का प्रतिनिधित्व करता है।

- मुंबई – पश्चिमी क्षेत्र का प्रतिनिधित्व करता है।

- दिल्ली – उत्तरी क्षेत्र का प्रतिनिधित्व करता है।

- चेन्नई – दक्षिणी क्षेत्र का प्रतिनिधित्व करता है।

भारतीय रिज़र्व बैंक के क्षेत्रीय कार्यालय

भारतीय रिज़र्व बैंक (RBI) के लगभग 22 क्षेत्रीय कार्यालय है, जो क्षेत्रीय स्तर पर RBI के कामकाज में महत्त्वपूर्ण भूमिका निभाते हैं। ये कार्यालय ज्यादातर राज्यों की राजधानियों में स्थित हैं।

भारतीय रिज़र्व बैंक के अन्य कार्यालय

भारतीय रिज़र्व बैंक के पूरे भारत में प्रमुख शहरों में अन्य कार्यालय हैं, जो विशिष्ट कार्य करते हैं जैसे:

- ग्रामीण नियोजन या कृषि ऋण जैसे विशेष विभाग।

- बैंकरों के लिए प्रशिक्षण केंद्र।

- विशिष्ट वित्तीय संस्थानों का निरीक्षण।

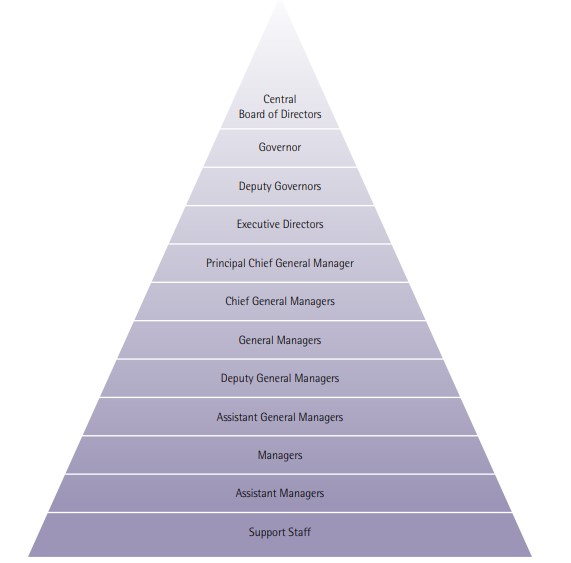

भारतीय रिज़र्व बैंक (RBI) का ढांचा

भारतीय रिज़र्व बैंक (RBI) का ढांचा इस प्रकार देखा जा सकता है:

भारतीय रिज़र्व बैंक के केंद्रीय निदेशक मंडल

केंद्रीय निदेशक मंडल भारतीय रिज़र्व बैंक की मुख्य समिति है, जो इसके समग्र नियंत्रण और दिशा के लिए उत्तरदायी है। यह एक 21 सदस्यीय निकाय है, जिसमें निम्नलिखित सदस्य शामिल हैं:

- आधिकारिक निदेशक (Official Directors) – इनमें शामिल हैं:

- भारतीय रिज़र्व बैंक के गवर्नर।

- 4 से अधिक डिप्टी-गवर्नर (अधिकतम 5 वर्ष के कार्यकाल के लिए )

- गैर-सरकारी निदेशक (Non-Official Directors) – इनमें शामिल हैं

- भारत सरकार द्वारा नामांकित विभिन्न क्षेत्रों के 10 निदेशक (4 वर्ष के कार्यकाल के लिए)

- भारतीय रिज़र्व बैंक के 4 स्थानीय बोर्डों का प्रतिनिधित्व करने वाले 4 निदेशक (प्रत्येक 4 स्थानीय बोर्ड – मुंबई, कोलकाता, चेन्नई और दिल्ली द्वारा नामित 1 निदेशक)

- भारत सरकार द्वारा नामांकित 2 सरकारी अधिकारी

भारतीय रिज़र्व बैंक के स्थानीय बोर्ड

- भारतीय रिज़र्व बैंक के 4 क्षेत्रीय कार्यालयों को प्रत्येक के लिए एक स्थानीय बोर्ड द्वारा नियंत्रित किया जाता है।

- इनमें से प्रत्येक स्थानीय बोर्ड में 5 सदस्य होते हैं जो क्षेत्रीय हितों और सहकारी एवं स्वदेशी बैंकों के हितों का प्रतिनिधित्व करते हैं।

RBI के बारे में मुख्य तथ्य

| – भारतीय रिज़र्व बैंक के प्रथम गवर्नर सर ओसबोर्न स्मिथ (1935-37) थे। – भारतीय रिज़र्व बैंक के प्रथम भारतीय गवर्नर सी.डी. देशमुख (1943-49) थे। – मनमोहन सिंह भारत के अब तक के एकमात्र ऐसे प्रधान मंत्री हैं, जिन्होंने भारतीय रिज़र्व बैंक के गवर्नर के रूप में भी कार्य किया है। – भारतीय रिज़र्व बैंक का प्रतीक चिन्ह एक बाघ और एक खजूर का पेड़ है। – भारतीय रिज़र्व बैंक की 4 पूर्ण स्वामित्व वाली सहायक कंपनियाँ हैं: 1. जमाएँ बीमा और ऋण गारंटी निगम (DICGC) 2. भारतीय रिज़र्व बैंक नोट मुद्रण प्राइवेट लिमिटेड (BRBNMPL) 3. रिज़र्व बैंक सूचना प्रौद्योगिकी प्राइवेट लिमिटेड (ReBIT) 4. भारतीय वित्तीय प्रौद्योगिकी और संबद्ध सेवाएँ (IFTAS) |

भारतीय रिज़र्व बैंक (RBI) के कार्य

भारतीय रिज़र्व बैंक (RBI) के प्रमुख कार्यों को निम्न 2 शीर्षों के अंतर्गत देखा जा सकता है:

मौद्रिक संबंधी कार्य (Monetary Functions)

भारतीय रिज़र्व बैंक के मौद्रिक संबंधी कार्यों में, वे कार्य शामिल होते हैं जो अर्थव्यवस्था में मुद्रा और मुद्रा आपूर्ति से संबंधित होते हैं। इस श्रेणी के अंतर्गत प्रमुख कार्यों में शामिल है:

- बैंक नोट जारी करना: भारतीय रिज़र्व बैंक के पास एक रुपए के नोट और सिक्कों को छोड़कर बाकी मुद्रा नोट जारी करने का एकाधिकार है।

- एक रुपए का नोट और सभी मूल्यवर्ग के सिक्के भारत सरकार द्वारा ढाले और जारी किए जाते हैं, RBI द्वारा नहीं। लेकिन, इन्हें RBI द्वारा ही परिचालित किया जाता है।

- भारतीय रिज़र्व बैंक न्यूनतम आरक्षित प्रणाली (Minimum Reserve System) नामक प्रणाली के तहत मुद्रा नोट जारी करता है।

- सरकार का बैंकर: भारतीय रिज़र्व बैंक केंद्र और राज्य सरकारों दोनों के लिए एक बैंकिंग एजेंट और वित्तीय सलाहकार के रूप में कार्य करता है। इस क्षमता में, RBI द्वारा :-

- सरकारी खातों और कोषागारों का प्रबंधन किया जाता है।

- सरकार की जमा राशि रखी जाती है।

- अल्पावधि के लिए सरकारों को बिना ब्याज के ऋण प्रदान किया जाता है।

- सरकार की ओर से सरकारी प्रतिभूतियाँ (G-Secs) खरीदी और बेची जाती है।

- सरकारों को मौद्रिक और वित्तीय सलाह दी जाती है।

- बैंकों का बैंक: भारतीय रिज़र्व बैंक सभी अनुसूचित वाणिज्यिक बैंकों (SCB) का बैंकर है। इस क्षमता में, RBI द्वारा निम्नलिखित कार्य किए जाते हैं:

- बैंकों के नकद आरक्षित अनुपात (CRR) के रूप में भंडारण को अपने पास रखा जाता है।

- गिरवी प्रतिभूतियों के एवज में बैंकों को वित्तीय सहायता प्रदान की जाती है।

- विनिमय बिलों पर पुनः छूट प्रदान की जाती है।

- अंतिम उपाय का ऋणदाता: यह अनुसूचित वाणिज्यिक बैंकों (SCB) के लिए अंतिम ऋणदाता के रूप में भी कार्य करता है। आमतौर पर, बैंक और अन्य वित्तीय संस्थान अपनी वित्तीय जरूरतों को पूरा करने के लिए आपस में उधार का आदान- प्रदान करते हैं। लेकिन, संकट के समय में, अनुसूचित वाणिज्यिक बैंक वित्तीय सहायता प्राप्त करने के लिए RBI से संपर्क करते हैं।

- विदेशी मुद्रा भंडार के संरक्षक और प्रबंधक: भारतीय मुद्रा के विदेशी मुद्राओं के साथ एक्सचेंज मूल्य को स्थिर करने के लिए RBI विनिमय दर को स्थिर करने के लिए विदेशी मुद्राओं के भंडार को बनाए रखते हैं।

- भारतीय रिज़र्व बैंक का यह कार्य अंतर्राष्ट्रीय व्यापार को बढ़ावा देने में भी मदद करता है।

- ऋण या मुद्रा आपूर्ति का नियंत्रक: RBI के द्वारा राष्ट्र की आर्थिक स्थिति के अनुसार मुद्रा आपूर्ति की मात्रा को नियंत्रित करने के लिए अपने मौद्रिक नीति उपकरणों का उपयोग किया जाता है।

- यह मुद्रास्फीति और अपस्फीति को नियंत्रित करने तथा अर्थव्यवस्था में सामान्य मूल्य स्तर को स्थिर करने में मदद करता है।

भारतीय रिज़र्व बैंक के सामान्य कार्य

भारतीय रिज़र्व बैंक के सामान्य कार्यों में बैंकिंग प्रणाली के समग्र विनियमन और संवर्धन से संबंधित कार्य शामिल होते हैं ताकि देश में बैंकिंग प्रणाली के स्वास्थ्य और विकास बनाए रखा जा सके। इस श्रेणी में शामिल प्रमुख कार्यों में निम्नलिखित है:

- बैंकों का नियामक: 1934 का भारतीय रिज़र्व बैंक अधिनियम और 1949 का बैंकिंग विनियमन अधिनियम, RBI को देश में बैंकों को विनियमित करने की शक्तियाँ प्रदान करता है। इस क्षमता में, RBI के द्वारा निम्नलिखित कार्य किये जाते है जैसे:

- बैंकों को लाइसेंस देना,

- न्यूनतम प्रदत्त पूंजी और भंडार आदि की आवश्यकताओं को निर्धारित करना।

- प्रचारात्मक कार्य: RBI द्वारा ऐसे कार्यों के माध्यम से भारतीय वित्तीय प्रणाली को बढ़ावा देने की दिशा में कार्य किया जाता है।

- देश या विदेश में अपनी शाखाओं के संदर्भ में वाणिज्यिक बैंकों के विस्तार को सक्षम करना,

- लोगों में बेकिंग आदतों को बढ़ावा देना,

- वित्तीय समावेशन को बढ़ावा देना,

- उपभोक्ता शिक्षा और संरक्षण,

- वित्तीय क्षेत्र में डिजिटल इंडिया पहल को बढ़ावा देना आदि।

भारत में मुद्रा नोटों की छपाई और सिक्कों की ढलाई

| – करेंसी नोट: भारत में चार प्रेसों में मुद्रा नोट छापे जाते हैं – नासिक (महाराष्ट्र), देवास (मध्य प्रदेश), मैसूर (कर्नाटक) और सालबोनी (पश्चिम बंगाल)। a. इनमें से, नासिक और देवास प्रेस भारत सरकार के स्वामित्व में हैं; जबकि मैसूर और सालबोनी प्रेस RBI के पूर्ण स्वामित्व वाली सहायक कंपनी भारतीय रिज़र्व बैंक नोट मुद्रण लिमिटेड (BRBNML) के स्वामित्व में हैं। – सिक्के: सिक्कों की ढलाई चार टकसालों में की जाती है जो मुंबई, हैदराबाद, कोलकाता और नोएडा में स्थित हैं। 1. सभी चार टकसाल भारत सरकार के स्वामित्व में हैं। – भारतीय सिक्का अधिनियम 1906 के अनुसार, ₹1000 तक के मूल्य तक के सिक्के जारी किए जा सकते हैं। – भारतीय रिज़र्व बैंक अधिनियम 1934 के अनुसार, ₹10,000 तक के मूल्य के मुद्रा नोट जारी किए जा सकते हैं। 1. ₹1 का नोट एकमात्र ऐसा मुद्रा नोट है जिस पर भारत सरकार के वित्त सचिव के हस्ताक्षर होते हैं, न कि RBI गवर्नर के। अन्य सभी नोटों पर RBI गवर्नर के हस्ताक्षर होते हैं। |

न्यूनतम आरक्षित प्रणाली

1957 में, RBI ने मुद्रा नोट जारी करने के लिए न्यूनतम आरक्षित प्रणाली को अपनाया। इस प्रणाली के अनुसार, मुद्रा जारी करने के लिए RBI ₹200 करोड़ मूल्य के स्वर्ण और विदेशी मुद्रा भंडार को रिज़र्व के रूप में रखता है।

नोट: इस रिज़र्व में से न्यूनतम ₹115 करोड़ स्वर्ण में होना चाहिए।

भारतीय रिज़र्व बैंक के प्रकाशन

भारतीय रिज़र्व बैंक, समय-समय पर विभिन्न सर्वेक्षण करता है और अर्थव्यवस्था की बारीकियों को समझने के लिए विभिन्न रिपोर्ट प्रकाशित करता है। RBI के कुछ प्रमुख प्रकाशनों में शामिल है:

- वित्तीय स्थिरता रिपोर्ट (अर्धवार्षिक): यह वित्तीय स्थिरता के लिए जोखिमों के सामूहिक आँकलन और वित्तीय प्रणाली की लचीलापन को दर्शाता है। रिपोर्ट में वित्तीय क्षेत्र के विकास और विनियमन से संबंधित मुद्दों पर भी चर्चा की गई है।

- मुद्रा नीति रिपोर्ट (अर्धवार्षिक): यह भारतीय रिज़र्व बैंक की मौद्रिक नीति समिति (MPC) द्वारा प्रकाशित की जाती है।

- यह रिपोर्ट मुद्रास्फीति लक्ष्य को प्राप्त करने के लिए आवश्यक नीति दर निर्धारित करने में महत्त्वपूर्ण भूमिका निभाती है।

- उपभोक्ता विश्वास सर्वेक्षण (तिमाही): यह जन सामान्य से आर्थिक स्थितियों, मूल्य स्थिति, रोजगार, आय, खर्च परिदृश्य आदि के बारे में उनकी भावनाओं के संबंध में गुणात्मक प्रतिक्रियाओं को संकलित करता है।

- परिवारों का मुद्रास्फीति प्रत्याशा सर्वेक्षण (तिमाही): यह अगले तीन महीनों के साथ-साथ अगले एक वर्ष में मूल्य परिवर्तन (सामान्य कीमतों के साथ-साथ विशिष्ट उत्पाद समूहों की कीमतों) पर जन सामान्य से गुणात्मक एवं मुद्रास्फीति दरों पर मात्रात्मक प्रतिक्रियाएँ संकलित करता है।

- इस सर्वेक्षण के परिणामों का प्रयोग मौद्रिक नीति के निर्माण के लिए महत्त्वपूर्ण जानकारियों में से एक के रूप में किया जाता है।

- विदेशी मुद्रा भंडार पर रिपोर्ट (अर्धवार्षिक): इसमें विदेशी मुद्रा भंडार के संचलन से संबंधित विकास, भंडारण के सापेक्ष बाह्य देनदारियों की जानकारी, भंडारण की पर्याप्तता, भंडारण प्रबंधन के उद्देश्य, वैधानिक प्रावधान, जोखिम प्रबंधन पद्धतियाँ, पारदर्शिता और प्रकटीकरण प्रथाओं आदि के बारे में जानकारी शामिल है।

- डिजिटल भुगतान सूचकांक (DPI): यह पूरे देश में भुगतान के डिजिटलीकरण की सीमा को दर्शाता है।

- RBI-DPI 5 व्यापक मापदंडों पर आधारित है:

- भुगतान सक्षमकर्ता (Payment Enablers)

- भुगतान अवसंरचना – माँग पक्ष के कारक (Payment Infrastructure – Demand-side Factors)

- भुगतान अवसंरचना – आपूर्ति पक्ष के कारक (Payment Infrastructure – Supply-side Factors)

- भुगतान प्रदर्शन (Payment Performance)

- उपभोक्ता केन्द्रिक (Consumer Centricity)

- भुगतान सक्षमकर्ता (Payment Enablers)

- RBI-DPI 5 व्यापक मापदंडों पर आधारित है:

भारतीय रिज़र्व बैंक की आय और व्यय

RBI की आय और व्यय के प्रमुख घटकों को निम्नलिखित 2 शीर्षकों के अंतर्गत देखा जा सकता है:

भारतीय रिज़र्व बैंक की आय

भारतीय रिज़र्व बैंक की अधिकाँश आय मुख्य रूप से वित्तीय बाजारों में इसके कार्यों से आती है, जिनमें शामिल हैं:

- विदेशी मुद्रा खरीदने या बेचने से होने वाली आय।

- खुले बाज़ार संचालन से आय (रुपये की कीमत में वृद्धि को रोकने के लिए)।

- सरकारी प्रतिभूतियों से होने वाली आय।

- विदेशी केंद्रीय बैंकों या उच्च रेटिंग वाली प्रतिभूतियों में निवेशित विदेशी मुद्रा संपत्तियों से प्राप्त लाभ।

- अन्य केंद्रीय बैंकों या अंतर्राष्ट्रीय निपटान बैंक (BIS) के पास जमा राशि पर से प्राप्त लाभ।

- बहुत कम अवधि के लिए बैंकों को उधार देने से प्राप्त लाभ।

- राज्य सरकारों और केंद्र सरकार के उधारों को संभालने पर प्रबंधन कमीशन।

भारतीय रिज़र्व बैंक का व्यय

भारतीय रिज़र्व बैंक के व्यय के प्रमुख घटकों में शामिल हैं:

- करेंसी नोटों की छपाई पर होने वाला व्यय।

- कर्मचारियों का वेतन।

- सरकार की ओर से लेनदेन करने के लिए बैंकों को दिए जाने वाले कमीशन।

- कुछ उधारों के लिए अंडरराइटिंग करने वाले प्राथमिक डीलरों को दिए जाने वाले कमीशन।

भारतीय रिज़र्व बैंक अधिशेष हस्तांतरण का मुद्दा

भारतीय रिज़र्व बैंक के अधिशेष क्या है?

भारतीय रिज़र्व बैंक का कुल व्यय उसकी कुल शुद्ध आय का लगभग 1/7वाँ हिस्सा होता है। भारतीय रिज़र्व बैंक की आय और व्यय के बीच के अंतर को ही भारतीय रिज़र्व बैंक अधिशेष कहते हैं। अपने कुल अधिशेष में से, RBI अपनी साख बनाए रखने के लिए कुछ राशि इक्विटी पूंजी के रूप में अपने पास रखता है और शेष राशि सरकार को दे देता है।

अधिशेष हस्तांतरण पर सरकार का रुख

सरकार का मानना है कि भारतीय रिज़र्व बैंक को अधिक लाभांश का भुगतान करना चाहिए। सरकार द्वारा दिया गया तर्क यह है कि केंद्रीय बैंक द्वारा आकस्मिक निधि और परिसंपत्ति रिज़र्व जैसे बफर का निर्माण साख बनाए रखने के लिए आवश्यक राशि से कहीं अधिक हो गया है।

अधिशेष हस्तांतरण पर RBI का रुख

दूसरी ओर, भारतीय रिज़र्व बैंक का तर्क है कि सरकार को लाभांश का भुगतान बढ़ाना मुद्रास्फीति का कारण बन सकता है क्योंकि बाजार में अधिक धन होगा और इससे उसकी व्यापक आर्थिक स्थिरता के प्रमुख कार्य को नुकसान पहुँच सकता है।

इसके साथ यह भी तर्क दिया जाता है कि अधिशेष का उपयोग उस स्थिति में किया जाता है जहाँ रुपया एक या अधिक मुद्राओं के मुकाबले मूल्यवान हो जाता है या सोने के रुपये मूल्य में गिरावट आती है।

अधिशेष हस्तांतरण के लाभ

- सरकार सार्वजनिक व्यय के लिए धन का उपयोग कर सकती है, जिससे माँग को गति मिल सकती है और आर्थिक गतिविधियों को बढ़ावा मिल सकता है, इस प्रकार आर्थिक मंदी से निपटने में मदद मिल सकती है।

- यह सरकार को योजनाबद्ध उधार में कटौती करने में मदद कर सकता है, जिससे निजी कंपनियों को बाजारों से वित्त जुटाने के लिए जगह मिल सकेगी। इससे, बदले में, निजी निवेश के बाहर होने का जोखिम दूर हो जाएगा।

- इसका प्रयोग सरकारी बैंकों को पूँजी जुटाने के लिए पुनर्पूंजीकरण के रूप में किया जा सकता है। इससे बैंकिंग प्रणाली के स्वास्थ्य को मजबूत बनाने में मदद मिलेगी।

अधिशेष हस्तांतरण के सम्भावित नुकसान

- यह वित्तीय झटकों से होने वाले संभावित खतरों और वित्तीय स्थिरता सुनिश्चित करने और बाज़ारों को विश्वास प्रदान करने की आवश्यकता जैसी बाहरी चीजों के खिलाफ आरबीआई के बफर को कम करता है।

- अधिशेष का पर्याप्त बफर बनाए रखना भारतीय रिज़र्व बैंक की स्वायत्तता के लिए महत्त्वपूर्ण है ताकि यह वित्तीय संकट के समय सरकार पर निर्भर न रहें।

- यदि सरकारी व्यय उचित तरीके से नहीं किया जाता है तो अधिशेष हस्तांतरण मुद्रास्फीति की स्थिति पैदा कर सकता है।

भारतीय रिज़र्व बैंक (RBI) की स्वायत्तता

भारतीय रिज़र्व बैंक, भारत के केंद्रीय बैंक के रूप में, वित्तीय स्थिरता और आर्थिक विकास को बढ़ावा देने में महत्त्वपूर्ण भूमिका निभाता है। इस प्रकार, इसके कामकाज में काफी हद तक स्वायत्तता होनी चाहिए। यद्यपि, कुछ कारक RBI की स्वायत्तता को बाधित करते प्रतीत होते हैं। इन कारकों को सुझाए गए तरीके आगे के अनुभागों में बताए गए हैं।

RBI की स्वायत्तता को बाधित करने वाले कारक

- 1934 का RBI अधिनियम सरकार को भारतीय रिज़र्व बैंक को अपने इच्छानुसार नियंत्रित करने के लिए व्यापक शक्तियाँ प्रदान करता है। उदाहरण के लिए:

- RBI अधिनियम की धारा 30 सरकार को RBI के केंद्रीय बोर्ड को निरस्त करने की अनुमति देता है।

- धारा 58 केंद्रीय बोर्ड की विनियम बनाने की शक्तियों को केवल केंद्र सरकार की पूर्व स्वीकृति से सीमित करती है।

- धारा 7(1) के अनुसार, केंद्र सरकार सार्वजनिक हित में RBI गवर्नर के परामर्श के बाद केंद्रीय बैंक को निर्देश दे सकती है।

- एक रिपोर्ट के अनुसार, स्वतंत्रता के पश्चात् से, प्रत्येक 10 में से 7 RBI गवर्नर वित्त मंत्रालय के पूर्व अधिकारी रहे हैं। यह भारतीय रिज़र्व बैंक के स्वतंत्र रूप से कार्य करने पर प्रश्न खड़ा करता है।

- भारतीय रिज़र्व बैंक के सर्वोच्च निर्णय लेने वाला निकाय केंद्रीय निदेशक मंडल 21 सदस्यों का होता है, जिनमें से 12 सदस्य केंद्र सरकार द्वारा मनोनीत होते हैं। इससे सरकार को भारतीय रिज़र्व बैंक के कामकाज में बड़ी भूमिका मिलती है।

- सरकार बार-बार भारतीय रिज़र्व बैंक से अपने त्वरित सुधारात्मक कार्य (PCA) ढांचे के तहत ऋण देने के नियमों को आसान बनाने के निर्देश देती है, क्योंकि इससे MSMEs और बिजली कंपनियों पर ऋण उपलब्धता के माध्यम से दबाव कम करने में मदद मिल सकती है। इससे देश के गैर-निष्पादित परिसंपत्ति (NPA) संकट से निपटने के RBI के प्रयास खतरे में पड़ गए हैं।

- RBI अधिशेष हस्तांतरण बढ़ाने का मुद्दा भी RBI की स्वायत्तता को बाधित कर रहा है।

आगे की राह

भारतीय रिज़र्व बैंक और सरकार के बीच खींचतान भारत की एक स्थिर बाजार के रूप में छवि को प्रभावित कर सकती है क्योंकि निवेशकों को दीर्घकालिक नीति की निरंतरता की आवश्यकता होती है। इस प्रकार, यह आवश्यक है कि सरकार को बैंकों के नियामक के रूप में भारतीय रिज़र्व बैंक को दी गई शक्तियों का सम्मान करना चाहिए। साथ ही, RBI को यह भी समझना चाहिए कि संविधान के अनुसार यह सरकार का एक हिस्सा है और पूरी तरह से स्वतंत्र निकाय नहीं है। इस प्रकार, दोनों पक्षों को स्थिर आर्थिक विकास और लोगों के कल्याण के उद्देश्यों को सुनिश्चित करने के लिए एक अच्छा संतुलन बनाए रखना चाहिए।

निष्कर्ष

भारतीय रिज़र्व बैंक (RBI) भारत की आर्थिक स्थिति में एक अनिवार्य भूमिका निभाता है। मौद्रिक स्थिरता, वित्तीय विनियमन और समावेशी विकास के लिए इसकी प्रतिबद्धता राष्ट्र की वित्तीय प्रणाली के लिए एक मजबूत आधार सुनिश्चित करती है। जैसे-जैसे भारत एक उभरते आर्थिक परिदृश्य की ओर बढ़ रहा है, आरबीआई की निरंतर सतर्कता और अनुकूलनशीलता देश को समृद्ध भविष्य की ओर ले जाने में महत्त्वपूर्ण होगी।

भारतीय रिज़र्व बैंक (RBI) पर सामान्यत: पूछे जाने वाले प्रश्न

भारतीय रिज़र्व बैंक के गवर्नर कौन हैं?

श्री शक्तिकांत दास वर्तमान और 25वें RBI गवर्नर के रूप में कार्यरत हैं।

क्या RBI एक वैधानिक निकाय है?

हाँ, यह एक वैधानिक निकाय है। इसकी स्थापना 1934 के भारतीय रिज़र्व बैंक अधिनियम के तहत हुई थी, जो RBI की शक्तियों और कार्यों को परिभाषित करता है।

भारतीय रिज़र्व बैंक कहाँ स्थित है?

RBI का केंद्रीय कार्यालय, जो इसके मुख्यालय के रूप में कार्य करता है, मुंबई में स्थित है।